超六成货基收益率跌破2% 天弘余额宝破纪录至1.91%

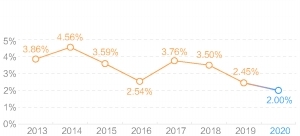

货币基金A类年度收益率变化 李树超/制表

今年以来,新冠肺炎疫情蔓延,央行施行货币宽松政策,市场流动性持续宽松,货币基金收益率也不断下台阶。4月份以来,超六成的货基7日年化收益率跌破2%,天弘余额宝更是跌至1.91%,创下收益率的历史性低位。

超六成货基收益率跌破2%

天弘余额宝破纪录至1.91%

Wind数据显示,截至4月10日,传统货币型基金平均7日年化收益率为1.98%,其中A类收益率为1.92%,B类为2.14%。在306只货基A类份额中,已经有199只产品7日年化收益率跌破2%关口,占比为65.03%。

以规模最大的天弘余额宝货币基金为例,该基金最新7日年化收益率上周已跌破2%关口,以1.91%的收益率刷新历史性最低纪录。

谈及今年以来货基收益率中枢持续走低的原因,博时基金固定收益总部、现金管理组投资总监魏桢分析,货币基金收益率走低是由基本面与政策面共同造成的趋势性变化。2018年以来,国内外经济形势错综复杂,经济下行压力加大。逆周期调节的大环境下,货币政策开启一轮宽松周期。今年,为应对新冠肺炎疫情,央行通过降准降息与增加再贷款再贴现额度来支持实体经济,银行间流动性进一步宽松,从而推动货基收益率加速下行。

魏桢认为,货基收益率下行只是目前广谱利率下行的一个缩影。实质积极偏松的货币政策将推动市场利率-货基利率-银行理财收益-结构性存款利率依次传导下行,政策的目的是通过降低银行负债端的成本,引导实体经济融资成本下行。

汇安基金固定收益部执行总监仇秉则也认为,在全球化的背景下,疫情的蔓延对产业链造成直接冲击。为应对经济增长放缓所带来的影响,全球主要央行均采取了不同程度的货币宽松政策,中国央行自2008年以来首次下调超额准备金利率至0.35%的低位水平。货币基金主要投资于短期流动性资产,受流动性宽松的影响资产收益率下行是预期之中的表现。

国金基金固定收益投资部总经理徐艳芳也认为,货币基金的收益率走低,符合货币政策宽松、降低融资成本的大环境需求。

德邦、诺德、民生加银基金也表示,今年以来一系列量、价方面的货币政策工具调整实施,影响了货币市场收益率,货基收益率下行符合市场预期。从经济托底的需要,海外疫情尚未完全控制等因素来看,短端收益率可能要在低位徘徊一段时间,这也体现了央行加大逆周期调节、增强对实体经济支持力度的政策取向。未来,货币基金的投资者需要适当降低收益预期。

基煜基金、汇成基金等第三方基金销售机构也认为,受疫情影响,市场流动性持续宽松,货币基金投资范围的各类品种收益率水平随之下降,导致货币基金收益率持续走低。

收益率短期料继续下探

谈及未来货基收益率走势,多位行业人士认为,在货币政策宽松的态势下,叠加当前短端资产收益率下行,将让货币到期资产再配置面临更大压力,货基收益率可能还将进一步下滑。

仇秉则认为,在宽松的货币政策下,货币基金收益率走低将成为趋势。即使疫情缓解之后,经济的恢复也需要一定时间。在这个窗口期内,货币政策发生转向的概率较小。因此在未来的一段时间内,货币基金的收益率将继续跟随市场利率的下行而下降。另外,随着持仓存量资产的到期,再配置行为将进一步拉低组合收益率。

德邦基金也认为,货币基金收益率走低是当前的大趋势,中国经济增速在下台阶,利率难免下行。前期久期拉得较长的货币基金还能维持一段时间的收益率,重新配置之后只能面临更低的回报。

魏桢也表示,近期央行将超额准备金利率从0.72%下调37BP至0.35%,而超额准备金利率是利率走廊的下限,其利率的下调将推动资金利率的进一步下行,货基收益率将趋势性走低,预计2020年货币基金全年回报率中位数水平将不到2%。

徐艳芳也说,“目前还没有看到货币政策宽松趋势变动的迹象,预计后续收益率还会处于比较低的位置。”

基煜基金、汇成基金也表示,预计全球央行仍将保持流动性宽松,短期利率应该还会维持在一个较低水平,货币基金收益率走低应该是总体趋势。

民生加银基金认为,从中短期看,央行有必要保持较为宽松的货币政策,支持复工复产,尽快恢复经济增长,货币基金收益率仍将继续走低;而从长期而言,我国经济增长将逐步回到正轨,货币政策也将更加中性,货币市场利率将逐渐回升,带动货币基金收益率上行。

诺德基金表示,货基收益率会否继续下行,需要综合考虑各种因素,比如国内外经济受疫情冲击、后续发展变化情况以及国内、国外货币,财政当局的对冲政策实施和效果情况等,仍需进一步观察。

机构多举措提升货基竞争力

针对货基收益率下降的趋势,各家机构通过适当提升收益率、打造更好投资体验等举措,增强货基产品的市场竞争力。

徐艳芳表示,货币基金的收益率整体处于下行态势,这个趋势是无法避免的。但通过对现金流的精细化管理、对有相对价值投资标的深入挖掘以及对投资策略的及时调整,应该可以提升单只货币基金收益率水平,延缓收益率下降的过程。

魏桢透露,他的管理理念是应对比预判更为重要,不与趋势为敌,绝对收益率方面顺势而为,核心是注重提升相对收益,把握好负债端与资产端的平衡。一方面,负债端决定资产属性与选择,明确机构型与散户型产品的定位与约束条件;另一方面,在资产端坚持分散性、匹配性、平滑性与纪律性四个原则,组合配置的资产类别需做好分散,资产特性需与负债资金属性匹配,合理摆布现金流到期,紧跟对标产品情况。同时,严格按照公司投委会决策内容与公司流程机制来有效落地投资决策。

基金经理力争提高产品收益率,而第三方基金销售机构则主要在投资体验上发力,为投资者创造更好的产品服务。

基煜基金表示,为提升投资体验,其“基构通”平台的智能拆单功能为机构投资者的大额资金分散投资提供了有效的工具,可在满足限额的前提条件下,为机构的大额资金一键筛选和匹配收益相对较好的货币基金。另外,基煜基金的线下团队也为机构投资者提供全面、及时的货币基金额度信息,提升其投资货币基金的效率。

汇成基金介绍,公司的客户多数为银行理财、保险资管等大型专业资管机构,相应的货币基金配置期限会适当长一些,以提高货基资金期限稳定性,从而更有利于货币基金经理进行合理资金配置,提升货基收益水平。(中国基金报记者 李树超)

免责声明:本文不构成任何商业建议,投资有风险,选择需谨慎!本站发布的图文一切为分享交流,传播正能量,此文不保证数据的准确性,内容仅供参考

-

新突破!科学技术首次用酶法精准检测DNA中dU

1月17日,我国学者在国际权威刊物《美国化学会志》上发表了题为基于UdgX的在单碱基分辨率水平上的DNA脱氧尿嘧啶的检测技术的研究论文。借助

新突破!科学技术首次用酶法精准检测DNA中dU

1月17日,我国学者在国际权威刊物《美国化学会志》上发表了题为基于UdgX的在单碱基分辨率水平上的DNA脱氧尿嘧啶的检测技术的研究论文。借助

-

冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

枪炮齐鸣,伴随着11台造雪设备一起轰隆开动,冬奥场馆雪飞天即首钢滑雪大跳台近日造雪工作启动。这标志着北京2022年冬奥会单板和自由式滑雪

冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

枪炮齐鸣,伴随着11台造雪设备一起轰隆开动,冬奥场馆雪飞天即首钢滑雪大跳台近日造雪工作启动。这标志着北京2022年冬奥会单板和自由式滑雪

-

近地天体望远镜发现近地小行星 将从255万公里外飞掠过去

记者从中科院紫金山天文台获悉,该台近地天体望远镜近日发现一颗正在向地球飞来的近地小行星。国际小行星中心将其编号为2022 AA,预计它将

近地天体望远镜发现近地小行星 将从255万公里外飞掠过去

记者从中科院紫金山天文台获悉,该台近地天体望远镜近日发现一颗正在向地球飞来的近地小行星。国际小行星中心将其编号为2022 AA,预计它将

-

植物嫩芽顶部弯钩发育形成机制 :重力是顶端弯钩形成起始信号

春天,种子发出的嫩芽能够以柔克刚破土而出,让不少人惊叹生命的力量。研究发现,嫩芽顶部的弯钩是其成功出土的关键所在。然而,顶部弯钩的

植物嫩芽顶部弯钩发育形成机制 :重力是顶端弯钩形成起始信号

春天,种子发出的嫩芽能够以柔克刚破土而出,让不少人惊叹生命的力量。研究发现,嫩芽顶部的弯钩是其成功出土的关键所在。然而,顶部弯钩的

-

“地球生物基因组计划”全面测序 被称为“下一个生物学登月计划”

全球范围内绘制所有已知植物、动物、真菌和其他微生物生命基因组的努力正进入一个新阶段,从试点项目转向全面测序。地球生物基因组计划(EBP

“地球生物基因组计划”全面测序 被称为“下一个生物学登月计划”

全球范围内绘制所有已知植物、动物、真菌和其他微生物生命基因组的努力正进入一个新阶段,从试点项目转向全面测序。地球生物基因组计划(EBP

-

长征二号丁遥七十运载火箭点火升空 迎来2022年宇航发射任务开门红

记者从中国航天科技集团八院获悉,2022年1月17日10时35分,长征二号丁遥七十运载火箭在太原卫星发射中心点火升空,成功将试验十三号卫星送

长征二号丁遥七十运载火箭点火升空 迎来2022年宇航发射任务开门红

记者从中国航天科技集团八院获悉,2022年1月17日10时35分,长征二号丁遥七十运载火箭在太原卫星发射中心点火升空,成功将试验十三号卫星送

-

冬奥场馆“雪飞天”工作启动 如何保证成功造雪?

枪炮齐鸣,伴随着11台造雪设备一起轰隆开动,冬奥场馆雪飞天即首钢滑雪大跳台造雪工作近日启动。这标志着北京2022年冬奥会单板和自由式滑雪

冬奥场馆“雪飞天”工作启动 如何保证成功造雪?

枪炮齐鸣,伴随着11台造雪设备一起轰隆开动,冬奥场馆雪飞天即首钢滑雪大跳台造雪工作近日启动。这标志着北京2022年冬奥会单板和自由式滑雪

-

半人马座V606半人马座系唯一刚形成的大质量相接双星

记者17日从中国科学院云南天文台了解到,该台研究人员近期发现半人马座V606是一颗通过物质转移刚刚形成的大质量相接双星,并首次发现该双星

半人马座V606半人马座系唯一刚形成的大质量相接双星

记者17日从中国科学院云南天文台了解到,该台研究人员近期发现半人马座V606是一颗通过物质转移刚刚形成的大质量相接双星,并首次发现该双星

-

世界首例鲤科鱼类无肌间刺基因编辑新种质问世

鲫鱼肉质细嫩、味道鲜美,但因小细刺太多影响食用和加工。如今,一种去除小细刺的鲫鱼在中国水产科学研究院黑龙江水产研究所问世!1月14日,

世界首例鲤科鱼类无肌间刺基因编辑新种质问世

鲫鱼肉质细嫩、味道鲜美,但因小细刺太多影响食用和加工。如今,一种去除小细刺的鲫鱼在中国水产科学研究院黑龙江水产研究所问世!1月14日,

-

大规模火山喷发有什么影响?系陆地风化和碳循环波动主要诱因

近日,汤加火山剧烈喷发引发公众关注。那么,如果有一连串类似汤加火山这样的喷发会带来什么结果呢?记者15日从中国科学院南京地质古生物研

大规模火山喷发有什么影响?系陆地风化和碳循环波动主要诱因

近日,汤加火山剧烈喷发引发公众关注。那么,如果有一连串类似汤加火山这样的喷发会带来什么结果呢?记者15日从中国科学院南京地质古生物研

相关内容

- 首台桩梁一体架桥机“共工号”研制成功 推动桥梁建造工艺迎重大变革

- 首台桩梁一体架桥机“共工号”研制成功 推动桥梁建造工艺迎重大变革

- 新突破!科学技术首次用酶法精准检测DNA中dU

- 新突破!科学技术首次用酶法精准检测DNA中dU

- 社保缴费常识区:来宾2022年社保缴费基数是怎样的

- 失业期间社保怎么交 这一社保常识Mark起来

- 亚琦集团专注商贸物流十六载 携手央视 打造中国民族强品牌

- 让爱如期而至 全棉时代会员便捷服务「周期购」正式上线

- 冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

- 冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

- 近地天体望远镜发现近地小行星 将从255万公里外飞掠过去

- 植物嫩芽顶部弯钩发育形成机制 :重力是顶端弯钩形成起始信号

- 植物嫩芽顶部弯钩发育形成机制 :重力是顶端弯钩形成起始信号

- 陕西河南部分地区有大雪 新一轮雨雪无缝衔接

- 陕西河南部分地区有大雪 新一轮雨雪无缝衔接

- 重达2000多吨!白鹤滩水电站水轮发电机组转子顺利完成吊装

- 重达2000多吨!白鹤滩水电站水轮发电机组转子顺利完成吊装

- “地球生物基因组计划”全面测序 被称为“下一个生物学登月计划”

- “地球生物基因组计划”全面测序 被称为“下一个生物学登月计划”

- 北京延庆两座颁奖广场完成首轮测试 确保冬奥会各项工作顺利开展

热门资讯

-

新突破!科学技术首次用酶法精准检测DNA中dU

1月17日,我国学者在国际权威刊物...

新突破!科学技术首次用酶法精准检测DNA中dU

1月17日,我国学者在国际权威刊物...

-

社保缴费常识区:来宾2022年社保缴费基数是怎样的

来宾2022年社保缴费基数是怎样的?...

社保缴费常识区:来宾2022年社保缴费基数是怎样的

来宾2022年社保缴费基数是怎样的?...

-

亚琦集团专注商贸物流十六载 携手央视 打造中国民族强品牌

新年伊始,亚琦集团再次签约央视,...

亚琦集团专注商贸物流十六载 携手央视 打造中国民族强品牌

新年伊始,亚琦集团再次签约央视,...

-

失业期间社保怎么交 这一社保常识Mark起来

失业期间社保怎么交?可能对于不少...

失业期间社保怎么交 这一社保常识Mark起来

失业期间社保怎么交?可能对于不少...

-

让爱如期而至 全棉时代会员便捷服务「周期购」正式上线

人间烟火色,最是新年时。新年礼一...

让爱如期而至 全棉时代会员便捷服务「周期购」正式上线

人间烟火色,最是新年时。新年礼一...

-

冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

枪炮齐鸣,伴随着11台造雪设备一起...

冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

枪炮齐鸣,伴随着11台造雪设备一起...

-

冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

枪炮齐鸣,伴随着11台造雪设备一起...

冬奥场馆“雪飞天”造雪工作启动 将呈现“梦幻水晶”亮丽风景

枪炮齐鸣,伴随着11台造雪设备一起...

-

陕西河南部分地区有大雪 新一轮雨雪无缝衔接

我国天气形势将迎来转折!1月20日至...

陕西河南部分地区有大雪 新一轮雨雪无缝衔接

我国天气形势将迎来转折!1月20日至...

-

近地天体望远镜发现近地小行星 将从255万公里外飞掠过去

记者从中科院紫金山天文台获悉,该...

近地天体望远镜发现近地小行星 将从255万公里外飞掠过去

记者从中科院紫金山天文台获悉,该...

-

植物嫩芽顶部弯钩发育形成机制 :重力是顶端弯钩形成起始信号

春天,种子发出的嫩芽能够以柔克刚...

植物嫩芽顶部弯钩发育形成机制 :重力是顶端弯钩形成起始信号

春天,种子发出的嫩芽能够以柔克刚...

-

北京延庆两座颁奖广场完成首轮测试 确保冬奥会各项工作顺利开展

1月15日,延庆颁奖广场舞台灯光音...

北京延庆两座颁奖广场完成首轮测试 确保冬奥会各项工作顺利开展

1月15日,延庆颁奖广场舞台灯光音...

-

“地球生物基因组计划”全面测序 被称为“下一个生物学登月计划”

全球范围内绘制所有已知植物、动物...

“地球生物基因组计划”全面测序 被称为“下一个生物学登月计划”

全球范围内绘制所有已知植物、动物...

-

重要通知!冰雪京张·冬奥之城等10条线路为全国冰雪旅游精品线路

1月18日,文化和旅游部发布关于公...

重要通知!冰雪京张·冬奥之城等10条线路为全国冰雪旅游精品线路

1月18日,文化和旅游部发布关于公...

-

酒鬼酒2021年营业收入较上年同期增长86%左右

1月18日晚间,酒鬼酒股份有限公司(...

酒鬼酒2021年营业收入较上年同期增长86%左右

1月18日晚间,酒鬼酒股份有限公司(...

-

数据显示:今年1月上旬白酒价格环比涨0.14% 名酒价格上涨0.12%

1月18日,北京商报记者获悉,泸州...

数据显示:今年1月上旬白酒价格环比涨0.14% 名酒价格上涨0.12%

1月18日,北京商报记者获悉,泸州...

文章排行

最新图文

-

半人马座V606半人马座系唯一刚形成的大质量相接双星

记者17日从中国科学院云南天文台了...

半人马座V606半人马座系唯一刚形成的大质量相接双星

记者17日从中国科学院云南天文台了...

-

世界首例鲤科鱼类无肌间刺基因编辑新种质问世

鲫鱼肉质细嫩、味道鲜美,但因小细...

世界首例鲤科鱼类无肌间刺基因编辑新种质问世

鲫鱼肉质细嫩、味道鲜美,但因小细...

-

大规模火山喷发有什么影响?系陆地风化和碳循环波动主要诱因

近日,汤加火山剧烈喷发引发公众关...

大规模火山喷发有什么影响?系陆地风化和碳循环波动主要诱因

近日,汤加火山剧烈喷发引发公众关...

-

新职业虚拟人带头冲进元宇宙 谁真正了解元宇宙

刚刚过去的2021年,被看作是元宇宙...

新职业虚拟人带头冲进元宇宙 谁真正了解元宇宙

刚刚过去的2021年,被看作是元宇宙...